Лучшие вопросы

Таймлайн

Чат

Перспективы

Гиперинфляция

снижение ценности валют, происходящее в очень высоком темпе Из Википедии, свободной энциклопедии

Remove ads

Гиперинфля́ция — инфляция с высокими либо чрезвычайно высокими темпами. В разных источниках указываются разные критерии. Это может быть рост цен свыше 100 % за 3 года (то есть свыше 2 % в месяц в течение 3 лет)[1]; более 50 % в месяц (то есть в 129,7 раз в год)[2]; свыше 10 раз (+900 %) в год[3]. Гиперинфляцию выделяют в отдельный вид, поскольку она ведёт к развалу товарно-денежного обращения и финансовой системы страны из-за потери доверия к деньгам. Деньги утрачивают свою естественную роль в экономике как меры стоимости, средства обращения, средства накопления, средства платежа. В условиях гиперинфляции наблюдается быстрый и постоянный рост цен, люди пытаются избавиться от обесценивающихся денег как можно быстрее. Период гиперинфляции обозначает кризис в государстве. Гиперинфляцию могут сопровождать дефолт по долгам государства, массовые банкротства, максимальное увеличение бартера и отказ от использования денег, обнищание населения из-за невозможности делать накопления.

Remove ads

Причины и последствия гиперинфляции

Суммиров вкратце

Перспектива

В 1956 году Филипп Каган написал «Денежную динамику гиперинфляции», книгу, которую часто считают первым серьёзным исследованием гиперинфляции и её последствий (хотя «Экономика инфляции» К. Брешиани-Туррони о немецкой гиперинфляции была опубликована на итальянском языке в 1931). В своей книге Каган определил гиперинфляционный эпизод, начиная с месяца, когда месячный уровень инфляции превышает 50 %, и заканчивая, когда месячный уровень инфляции падает ниже 50 % и остаётся таким в течение как минимум года. Экономисты обычно следуют описанию Кагана о том, что гиперинфляция возникает, когда месячный уровень инфляции превышает 50 %. С практической точки зрения, мы можем применить термин гиперинфляция к любому случаю, когда инфляция достаточно быстра, чтобы серьёзно подорвать способность денег выполнять свои классические функции в качестве накопителя стоимости, расчётной единицы и средства обмена. Это уже может начать происходить при гораздо более низких темпах инфляции. Такое определение будет применимо в таких случаях, как Россия, Аргентина и Болгария в 1990-х годах, даже если инфляция в этих странах достигала лишь нескольких тысяч процентов в год, что значительно меньше 50 процентов в месяц.

Каковы причины возникновения гиперинфляции? Мы можем найти ответ в простой формуле, называемой «уравнением обмена»: MV = PQ. В этом уравнении M обозначает количество денег (денежную массу), V — скорость оборота денежной массы, P — уровень цен и Q — уровень реального ВВП. Скорость — наименее знакомый термин. Интуитивно, мы можем думать о ней как о скорости, с которой денежная масса циркулирует по экономике. Формально, она более точно определяется как номинальный ВВП (то есть произведение P на Q), делённый на денежную массу, М.

Определение скорости как отношения номинального ВВП к денежной массе проясняет, что уравнение обмена — это тождество, которое не имеет внутренней причинно-следственной интерпретации. Если переписать уравнение в виде P = MV / Q, мы увидим, что повышение уровня цен может быть вызвано любым из нескольких факторов: увеличением денежной массы, увеличением скорости, снижением реального ВВП или любой их комбинации. Можно назвать эту версию уравнения обмена «уравнением учёта инфляции».

Уравнение учёта инфляции не говорит нам, что́ вызывает какой-либо конкретный эпизод гиперинфляции. В случае, например, Венесуэлы, более вероятно, что первоначальной причиной было падение ВВП, вызванное неумелой экономической политикой и усугублённое крахом нефтяной промышленности страны. Однако, как бы то ни было, взрывной характер гиперинфляции происходит из набора трёх путей обратной связи, которые связывают переменную P в левой части уравнения учёта инфляции с переменными M, V и Q справа. Обратная связь означает, что не только уровень инфляции зависит от скорости изменения M, V и Q, но и темпы изменения их самих тоже зависят от уровня инфляции.

Первый путь обратной связи, который действует через скорость (V), возникает из функции денег как временного накопителя стоимости. Гиперинфляция подрывает функцию сохранения стоимости, поскольку она приводит к тому, что деньги теряют заметную покупательную способность даже в течение нескольких дней. Во время периода гиперинфляции вместо того, чтобы положить свою зарплату в банк или просто в карман, лучше всего быстро её потратить, прежде чем цены вырастут. Экономисты называют это поведение заменой активов. Участник экономической деятельности перестаёт использовать банковские балансы в качестве безопасного временного накопителя стоимости и вместо этого обменивает его как можно быстрее на другой актив, который будет удерживать его стоимость. Основные потребительские товары являются одной из альтернатив.

После того, как люди запаслись потребительскими товарами, замена активов переходит на иностранную валюту. Люди обменивают свои рубли, боливары или что-то ещё на доллары или евро так быстро, как только могут. Это произошло в России в 1990-х годах и происходит сегодня в той же Венесуэле в той мере, в какой люди могут получить в свои руки доллары или евро. Правительство может замедлить замещение активов путём введения контроля над потребительскими ценами (например карточной системой) и валютного контроля, однако это имеет свои недостатки. Во-первых, такие элементы управления имеют тенденцию быть «негерметичными»; люди все равно находят способ накапливать товары и иностранную валюту. Во-вторых, контроль увеличивает стоимость ведения бизнеса и замедляет рост экономики (подробнее об этом ниже). В-третьих, даже если меры контроля изначально эффективны, они создают подавленную инфляцию, которая разгорится ещё более ярко, когда контроль будет снят или самопроизвольно разрушится. Именно это и произошло в России. Во время перестройки вплоть до конца 1991 г. контроль над ценами сводил измеренную инфляцию к однозначным цифрам, но за счёт постоянно растущей подавленной инфляции, когда контроль был снят в начале 1992 года, инфляция подскочила до уровня более 2000 процентов в год в течение нескольких дней.

Второй путь обратной связи, который питает гиперинфляцию, заключается в воздействии инфляции на рост реального объёма производства. Отношения отличаются от того, что подразумевается под знаменитой «кривой Филлипса», согласно которой более высокая инфляция связана с более низкой безработицей и, следовательно, при прочих равных условиях с более быстрым ростом производства. Положительное соотношение инфляции и роста, подразумеваемое кривой Филлипса, применимо только к относительно умеренным уровням инфляции. Инфляция выше среднего уровня, как правило, связана с более медленным, а не более быстрым ростом реального ВВП. Данные 1990-х годов свидетельствуют о том, что очень высокие темпы инфляции связаны с падением ВВП.

Нетрудно понять, почему высокая инфляция вредна для реальной экономики. Это затрудняет бизнес-планирование, особенно потому, что инфляция, как правило, непостоянна и непредсказуема при высоком уровне. Гиперинфляция также нарушает финансовое посредничество, поскольку банки неохотно кредитуют на краткосрочные периоды. Это подрывает платёжную систему, потому что усиливает стимулы для оплаты с опозданием. Это приводит к трудовым конфликтам, росту социальной напряжённости и политической нестабильности. Всё вышеперечисленное способствует бегству капитала. Если правительство использует контроль цен и валютный контроль для борьбы с инфляцией, эти меры ещё больше нарушают нормальные рыночные процессы. Поскольку темпы экономического роста Q отображаются в знаменателе в правой части уравнения учёта инфляции, любое замедление роста или падение приводит к ускорению инфляции, что завершает второй путь обратной связи.

Третий механизм обратной связи действует через влияние инфляции на фискальную политику. Механизм менее прямой, чем для учёта скорости оборота или роста ВВП, но в условиях гиперинфляции он может быть достаточно мощным.

Этот третий путь обратной связи начинается с влияния инфляции на реальные налоговые поступления. Ни одно правительство ещё не нашло способ мгновенно собирать налоги. Налоговые поступления, которые получает правительство, всегда основаны на экономической деятельности (доход, розничная продажа, стоимость недвижимости или что-то ещё) в некоторый предыдущий период. Если инфляция отсутствует, задержка получения налоговых поступлений не влияет на её реальную стоимость. Однако при наличии высокой инфляции реальная покупательная способность налоговых поступлений падает между базовым периодом, для которого рассчитываются налоги, и временем, когда правительство получает налоговые платежи. Если расходы в реальном выражении постоянны, то уменьшение реальной стоимости доходов означает больший дефицит бюджета. Экономисты называют тенденцию инфляции увеличивать реальный дефицит бюджета «эффектом Оливера — Танци». Одним из результатов эффекта Танци является увеличение темпов роста денежной массы. Когда правительства тратят деньги на текущие покупки или переводные платежи, денежная масса увеличивается, но это увеличение обычно компенсируется сокращением денежной массы, которое происходит, когда правительство собирает налоги. Однако во время гиперинфляции эффект Оливера — Танзи снижает реальную стоимость налоговых поступлений. В крайних случаях, таких как войны или революции, правительство может вообще не иметь возможности собирать какие-либо налоги, так что весь бюджетный дефицит превращается в необеспеченные деньги.

Во многих современных макроэкономических моделях в качестве переменной фигурируют инфляционные ожидания (эффект Фишера, модель гиперинфляции Кейгана, динамическая функция совокупного предложения с инфляционными ожиданиями и т. д.).

Согласно уравнению учёта инфляции, увеличение темпов роста денежной массы само по себе было бы достаточно, чтобы вызвать рост уровня инфляции. Однако, как отмечают сторонники фискальной теории уровня цен, потеря контроля над дефицитом бюджета может также повлиять на уровень инфляции иным образом, влияя на ожидания населения. Теория состоит в том, что до тех пор, пока люди уверены, что фискальные органы будут реагировать на любую возникающую инфляцию путём повышения налогов или сокращения расходов, они будут готовы держать деньги в качестве средства обмена и сохранения стоимости. Поскольку ускорение инфляции вызывает эффект Танци, их уверенность в способности правительства сдерживать дефицит поколеблена. В ответ они пытаются уменьшить свои остатки на реальных денежных балансах, что ещё сильнее повышает скорость оборота.

Не имеет большого практического значения, рассматриваем ли мы более высокий дефицит, вызванный эффектом Танци, как воздействие на инфляцию через денежную массу, через скорость оборота или и то, и другое. В конечном счёте, гиперинфляция приводит в действие все три правые переменные уравнения учёта инфляции, когда скорость и денежная масса увеличиваются, а реальная стоимость денег падает[4].

В ходе гиперинфляции, как, например, во время Гражданской войны в России, или Германии начала 1920-х годов, денежное обращение часто уступает место натуральному обмену. Эквивалентами начинают выступать ликвидные товары, внутренняя стоимость которых не зависит от государственной политики: свободно конвертируемая валюта, благородные металлы, некоторые товары (водка, сигареты, сахар). Следствием может стать долларизация экономики, когда иностранная валюта (чаще всего в XX веке и до кризиса 2008 года это был доллар США) широко применяется для операций внутри страны или отдельных отраслей, вплоть до полного вытеснения национальной валюты (что и произошло в Зимбабве). Одним из способов сохранения сбережений во времена гиперинфляции может стать покупка (как в Турции) стройматериалов для медленного возведения каких-либо построек. Такой «долгострой» позволяет вкладывать денежные излишки в товар — кирпич, цемент и прочее без необходимости последующей их продажи — их всегда можно использовать для строительства по мере накопления. Но обычно люди вынуждены тратить свои деньги на закупку чего-либо, не обращая внимания на реальную необходимость, что ещё более увеличивает спрос и поднимает цену.

Деградация денежной системы, обесценивание сбережений и долговых облигаций ведёт к экономическому спаду, в результате которого производство товаров резко падает, что приводит к новому росту цен из-за снижения предложения на рынке.

Виновником гиперинфляции является, как правило, правительство страны, которое пытается покрывать государственные расходы за счёт эмиссии (выпуска) новых необеспеченных денег, подрывая этим доверие населения к своей валюте. Банкноты утрачивают свою стоимость и население старается избавиться от них как можно быстрее. Поскольку соотношение объёма товаров и объёма денег связано не напрямую, а через скорость оборота денежной массы в экономике (требуется меньший объём денежной массы при увеличении скорости её оборота), то при увеличении скорости оборота денег при неизменной товарной массе должны увеличиться цены — стоимость денег падает.[источник не указан 3375 дней]

На уровень инфляции существенное влияние оказывает и объём денежной массы, выведенной из обращения путём замораживания вкладов в банках. Для этого могут применять как административные механизмы (запреты), так и увеличение ставки рефинансирования. Однако на практике при гиперинфляции нет экономической привлекательности в долгосрочных вкладах.

Несмотря на пагубность такой эмиссии, многие правительства (особенно во время войн) прибегали к ней в попытке предотвратить ещё более пагубные для них альтернативы — немедленный экономический коллапс, военное поражение.

Зачастую доверие к национальной валюте возвращают в результате денежной реформы, в том числе с заменой названия валюты. Однако исследования показывают, что люди, жившие в период гиперинфляции, сохраняют высокие инфляционные ожидания даже через длительное время существования стабильной экономики[5].

Remove ads

Трактовка Австрийской школы

Суммиров вкратце

Перспектива

По определению Мюррея Ротбарда, выпуск банками (ныне центральным банком) банкнот в объёмах, больших чем накопленный резерв «твёрдой валюты» (золото, серебро, монеты из драгоценных металлов), может называться инфляцией[6].

Когда правительство и банки начинают печатать новые банкноты, что может приводить к повышению цен на некоторые товары, менталитет общественности помогает ослабить влияние избыточного предложения денег. Гражданам кажется, что рост цен — это временное явление[источник не указан 3697 дней]. Поэтому люди начинают копить деньги, поскольку они надеются приобрести в будущем за них больше товаров. Вследствие этого цены растут медленнее роста предложения денег. Правительство получает больше настоящих ресурсов от людей, чем ожидалось, поскольку спрос на эти ресурсы становится ниже.

Однако вскоре граждане начинают понимать происходящее. У них возникает впечатление, что правительство пытается применить инфляцию в качестве дополнительного налога и что цены уже не вернутся к предыдущему уровню. Люди начинают энергично скупать товары, что приводит к падению спроса общества на деньги, и происходит рост цен из-за быстрого роста денежного предложения. Положительный эффект от увеличения предложения денег для правительства уменьшается. Этот этап является началом неконтролируемого, галопирующего роста цен.

Ускорение роста цен, в свою очередь, приводит к жалобам на «недостаток денег» и побуждает правительство печатать все больше необеспеченных денег, что, в свою очередь, вызывает ещё более быстрый рост цен. Через некоторое время стоимость денег приближается к нулю, цены становятся астрономическими, люди отказываются от денег и возвращаются к бартеру, производство останавливается, целые категории людей с фиксированными доходами (пенсионеры, инвалиды и др.) оказываются на грани выживания, люди теряют мотивацию для работы, поскольку они вынуждены тратить значительные усилия, чтобы лишь избавиться от заработанных денег в обмен на реальные товары.

На данном этапе экономика почти разрушена, рынок парализован, а общество находится на грани коллапса[7].

Remove ads

Рекордные примеры гиперинфляции

Суммиров вкратце

Перспектива

- Германия (1921—1923). В 1923 году инфляция в Германии составляла 3,25⋅106 процентов (3,25 млн %) в месяц (то есть цены удваивались каждые 49 часов).

- Греция во время немецкой оккупации (1941—1944). Инфляция составляла ок. 8,55⋅109 процентов (8,55 млрд %) в месяц (то есть цены удваивались каждые 28 часов).

- Венгрия после окончания Второй мировой войны (1945-1946). Инфляция составляла ок. 4,19⋅1016 процентов (ок. 42 квадриллионов или млн миллиардов %) в месяц (то есть цены удваивались каждые 15 часов).

- Югославия начала 1990-х годов. Между октябрём 1993 и 24 января 1994 года инфляция составляла ок. 5⋅1015 процентов (ок. 5 квадриллионов или млн миллиардов %) ежемесячно (то есть цены удваивались каждые 16 часов).

- Зимбабве в 2000-е годы. После экспроприации земель белых фермеров в октябре 2008 инфляция составляла 231 миллион процентов в год (по официальным данным)[8]. По неофициальным данным — инфляция составила около ок. 6,5⋅10108 процентов. Цены удваивались примерно за 1,5 часа.

До XX века

Наиболее яркие примеры гиперинфляции характерны для XX века, но и ранее тоже имелись случаи гиперинфляции[9]:

Венгрия

Денежная единица Венгрии пенгё в 1945—1946 годах «прославилась» одним из самых высоких уровней инфляции за всю историю денежного обращения.

В январе 1946 года была введена в обращение параллельная единица адопенгё, первоначально равная пенгё, а к июлю того же года — 2000 триллионов пенгё. В том же месяце была выпущена купюра в 1 миллиард B.-пенгё (секстиллион, то есть миллиард триллионов, или 1021 пенгё) — самая большая по номиналу банкнота на Земле. Гиперинфляция в Венгрии произвела рекорд для своего времени по уровню ежемесячного темпа инфляции, когда в июле 1946 года она составила 4,19⋅1016 %, то есть цены удваивались каждые 15 часов.

Однако венгерскую инфляцию удалось прекратить только через месяц. К 1 августа 1946 года была введена новая денежная единица — форинт, курс обмена пенгё на который составил 4⋅1029 к одному, что также явилось абсолютным «рекордом» для всех денежных систем мира.

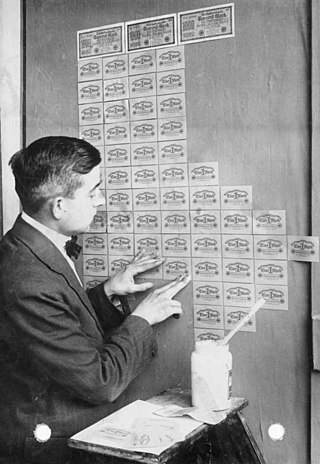

Германия

Наиболее известным примером является период гиперинфляции в стране в 1921—1923 годах, в период тяжелейшего экономического кризиса: средний уровень инфляции составлял около 25 % в день (за 3 дня цены вырастали вдвое, а за месяц — в тысячу раз). В ходу с 1919 по 1923 гг. были так называемые бумажные марки (Papiermark) с очень большими номиналами. Новые банкноты всё большего достоинства при этом печатались не реже 2 раз в неделю, очень быстро обесцениваясь. Цены в магазинах менялись несколько раз в день, и часто люди были вынуждены тратить свою зарплату сразу же, чтобы купить хоть какие-то товары, иначе уже через день зарплата обесценивалась. Все это привело к повсеместному использованию бартера и суррогатных денег — нотгельдов. Гиперинфляцию удалось остановить только в ноябре 1923 года с помощью денежной реформы; при денежной реформе 1924 года старая марка обменивалась на новую по курсу триллион к одному.

100 миллиардов марок 1923 — результат гиперинфляции. За несколько дней и эта банкнота обесценилась в тысячу раз. Односторонняя

Гиперинфляция закончилась введением рентной марки в ноябре 1923 года. 1 Rentenmark была равна 1 000 000 000 000 бумажных марок. 4,20 Rentenmark равнялись одному доллару. Самой крупной купюрой была банкнота 100 000 000 000 000 папирмарок (100 000 млрд марок = Einhundert Billionen Маrk — 100 триллионов марок) и стоимостью 100 рентных марок. Она была выпущена в феврале 1924 и имеет большую коллекционную ценность (стоимость прим. 2500 $)[15].

Украина 1992—1996

Украина прошла через период гиперинфляции между 1992 и 1995 годами. В 1992 высшим номиналом была купюра 100 карбованцев. К 1995 г. им стал миллион карбованцев.

В 1992 году новый украинский карбованец имел хождение параллельно с советским рублём в соотношении один к одному. В 1996 году, в период перехода от карбованца к гривне, обменный курс составлял сто тысяч карбованцев за одну гривну и 176 тысяч карбованцев за один доллар США. Обесценивание карбованцев за период их обращения составляло примерно 140 % в месяц.

- Стандартные марки Украины выпускались из-за гиперинфляции без номинала; буква означала почтовый тариф. После окончания гиперинфляции практика указания тарифных зон на марках сохранилась для международных отправлений Укрпошты.

Республика Беларусь

В 1992 году в Белоруссии был введён в обращение белорусский рубль, в народе называемый тогда «зайчиком» (изображение зайца имелось на купюре номиналом в 1 рубль). Изначально имели хождение купюры номиналом в 50 копеек, 1, 3, 5, 10, 25, 50 и 100 рублей. В 1992—1994 годах расчётная способность купюр официально была установлена в 10 раз выше номинала, то есть купюра номиналом в 1 рубль принималась банками, торговлей и т. д. как 10 рублей. В качестве платёжных средств меньшего номинала выступали советские банкноты достоинством в 1 и 3 рубля, принимаемые по номинальной стоимости.

Немедленно после ввода белорусского рубля началось его обесценивание, в 1992—1993 годах цены увеличивались примерно вдвое каждые 2 месяца. Попытки правительства Кебича искусственно сдержать цены привели к дефициту товаров на фоне растущих цен и одновременной стагнации экономики. Очень быстро появились и обесценились купюры в 200, 500, 1000, 5000 рублей (то есть соответственно 2000, 5000, 10 000 и 50 000 рублей по расчётной способности).

После победы на выборах в июле 1994 года Александра Лукашенко курс монетарной политики государства был направлен на поэтапное сужение свободного ценообразования на внутреннем валютном рынке. Были введены ограничения для юридических и физических лиц по приобретению иностранной валюты. Постепенно сформировался обширный чёрный валютный рынок.

В августе 1994 года была проведена 10-кратная деноминация, единственная в мировой истории произошедшая без замены купюр. Деноминация не убрала несколько нулей с денег как это обычно происходит в таких случаях, а отменила завышение покупательной способности относительно номинала: купюра в один рубль стала равняться одному рублю, а не десяти. При этом было снято искусственное занижение цен и частичная их либерализация, что частично сняло проблему дефицита товаров, но создало почву для дальнейшего обесценивания белорусского рубля. В дальнейшем государственное вмешательство в процесс ценообразования стало вновь усиливаться и сохраняется до сих пор.

В 1998 году, после дефолта в России, белорусский рубль резко упал. В период с сентября 1998 по декабрь 1999 года курс доллара возрос в 15 раз, с 60 000 до 900 000 рублей; цены выросли ещё сильнее[16][17].

В 1998 году Национальный банк был фактически подчинён Совету министров, а председателем был назначен Пётр Прокопович.

На начало 1999 года официальный курс был ниже теневого в 2—2,5 раза. Такими «двойными стандартами» были обусловлены многие официальные отчёты тех лет, которые сообщали о «гигантском росте» белорусской экономики. При индексации официальных показателей по реальному курсу рубля, некоторые из них принимали отрицательное значение.

Экономическая политика государства в 1990-х годах требовала всё больших денежных вливаний. Лишённый самостоятельности Нацбанк стал использоваться правительством как печатный станок, выпуская миллиарды необеспеченных рублей. За период с 1996 по 2000 годы объём неоплаченной задолженности государства перед коммерческими банками вырос в более чем 140 раз. Нацбанк давал ссуды банкам, чтобы поддерживать их ликвидность. Критическое состояние банковской системы было вызвано давлением государства, которое требовало от банков кредитовать убыточный агропромышленный комплекс. В результате 10 из 27 белорусских коммерческих банков находились в начале 2000 года в процессе ликвидации.

Официальный курс рубля снизился с 1995 по 2000 годы в 30,2 раза. В сентябре 1999 года начался выпуск купюр достоинством в 5 000 000 рублей.

1 января 2000 года в Белоруссии была проведена деноминация рубля, призванная в том числе стабилизировать национальную валюту. С начала 2004 года до 2009 года курс белорусского рубля по отношению к доллару США и российскому рублю оставался фактически неизменным.

Инфляция в 2011 году (официальные данные)

Всего — 104% за 11 месяцев

Всего — 104% за 11 месяцев

2 января 2009 года была проведена девальвация рубля. Национальный банк Республики Беларусь (НБРБ) на 2 января 2009 года установил новые курсы валют. Курс доллара США установлен на уровне 2650 белорусских рублей (был 2200), евро — 3703 белорусских рублей (был 3120), российского рубля — 90,16 белорусских рублей (был 71,6). Таким образом, рубль был девальвирован на 20,5 %[18].

24 мая 2011 года была проведена очередная девальвация рубля. НБРБ на 24 мая 2011 года установил новые курсы валют. Курс доллара США установлен на уровне 4930 белорусских рублей (был 3155), евро — 6914,82 белорусских рублей (был 4516), российского рубля — 173,95 белорусских рублей (был 113). Таким образом, рубль девальвировался на более чем на 50 %.

Из-за отсутствия валюты в обменных пунктах в марте-апреле сформировался чёрный рынок, где курс доллара достиг 8000—9000 рублей к сентябрю. Свободный курс в обменных пунктах (с 14 сентября 2011 года), по которому можно купить наличную валюту, и курс на торгах Белорусской валютно-фондовой биржи удерживаются на уровне 8500—9000 рублей, то есть в три раза выше курса на начало года. В то же время, физические лица могут теперь покупать иностранную валюту только по паспорту.

К концу 2011 — началу 2012 года ситуация в Белоруссии так и не стабилизировалась и даже появились планы долларизации экономики, то есть переводу её на российский рубль. Попытки властей ограничить гиперинфляцию сводятся к попыткам получения иностранных займов и ограничению скорости денежного оборота (введению эквивалента карточной системы). Истощение финансовых ресурсов населения многими наблюдателями рассматривается как перспектива масштабного кризиса экономики в ближайшем будущем[19].

По подсчётам Министерства экономики (озвучены 8 ноября), в зависимости от избранной макроэкономической модели курс доллара в 2012 году будет составлять от 9,3 до 22 тысяч белорусских рублей, инфляция — от 12 % до 218 %[20]. Тогда же премьер-министр Михаил Мясникович сообщил, что в 2012 году на обслуживание внешнего долга будет потрачено $1,6 млрд[21].

1 июля 2016 года была произведена деноминация по курсу 10 000:1. За 5 последующих лет валюта подешевела незначительно — с 2,1 рубля до 2,5 рублей. Тем не менее, были известны случаи, когда цены на товары в некоторых отчётах указывали состоянием на 2016 год, когда они были ниже[22].

График изменения курса в 1995—2018 годах

Изменение курса доллара США по отношению к белорусскому рублю в 1995—2018 годах (курсы даны на 31 декабря каждого года; в текущем году на конец закончившегося месяца (данные приведены на 30 апреля 2018); цифры до 1999 года включительно даны с учётом деноминации 2000 года; после — с учётом деноминации 2016 года)[23].

Грузия

Грузинский «купон лари» — денежная единица Грузии с 5 апреля 1993 по 2 октября 1995 года. С 20 августа 1993 был единственным законным средством платежа на территории Грузии[24]. Курс был изначально приравнен к рублю, к которому эта валюта пришла на смену. Выпускались только банкноты, достоинством от 1 до 1 000 000 купонов (в том числе довольно необычные 3, 3000, 30 000 и 150 000 купонов). Купон лари подвергался гиперинфляции (678,4 % в 1995 г.[25]) и был заменён новой национальной валютой — грузинским лари с коэффициентом 1 000 000 : 1.

Греция

В результате оккупации нацистской Германией в 1941—1944 гг. греческая экономика лежала в руинах, был нанесён значительный ущерб внешнеторговым отношениям и сельскому хозяйству страны — важнейшим компонентам греческой экономической системы. Требования немецкой стороны выплатить значительные «издержки на оккупацию» вызвали гиперинфляцию. Средний показатель инфляции в годы оккупации был равен 8,55⋅109 % в месяц (удвоение цен каждые 28 часов). Наивысший показатель инфляции за всю историю Греции был достигнут в 1944 году. Если в 1943 г. самым высоким ценовым достоинством обладала купюра в 25 000 драхм, то уже в 1944 г. — 100 трлн драхм. В 1944 году была проведена денежная реформа, и 1 новая драхма обменивалась на 50 000 000 000 старых драхм. Другая валютная реформа в 1953 году — драхма обменивается по курсу 1 новая драхма = 1000 старых драхм. Последствия гиперинфляции: 1 драхма 1953 года = 50 000 000 000 000 (50 трлн) драхм, имевших хождение до 1944 года.

Одним из последствий гиперинфляции стал всеобщий голод, начавшийся зимой 1942 г. и длившийся до 1944 г. Расслоение населения, вызванное гиперинфляцией и чёрными рынками, значительно затруднили послевоенное экономическое развитие[26].

По модели, предложенной в октябре 1944 г. управляющим центрального банка Греции Ксенофоном Золотасом, по достижении греческой экономикой пятой части довоенного уровня накопленная денежная масса в первую очередь должна быть израсходована на выплату госдолга и стабилизацию инфляции. Однако даже достижение значения денежного оборота в 20 % от довоенного уровня было недостижимой задачей. Национальный доход был минимальным даже с учётом того, что основная часть населения проживала на уровне прожиточного минимума. Единственной доступной формой торговли был обмен по бартеру[27].

Основываясь на анализе сложившейся обстановки, Золотас избрал экономическую политику, начальным условием которой был отказ от валютной системы. Это означало, что сначала должна была быть создана организационная производственная инфраструктура, затем налажено само производство, и денежное обращение должно быть простимулировано с применением количественной теории денег и учётом скорости обращения денег[28].

Золотас также предложил план, по которому правительство может избежать инфляции — полная поддержка национальной валюты греческим эмигрантским казначейством или посредством иностранного кредитования наравне со введением свободной конвертируемости национальной валюты. План Золотаса также включал стимулирование на государственном уровне импорта товаров и сырьевых материалов в целях субсидирования внутреннего рынка[27].

Наиболее известный в то время представитель движения за государственное вмешательство в экономику К. Варваресос, занявший пост К. Золотаса 2 февраля 1945 года, был сторонником «формулы 1/5». Его позиция заключалась в урезании количества торговых операций примерно на 50 %. Принимая во внимание повышение мировых цен на 50 %, он проиндексировал отношение курса драхмы к фунту. Исходя из его расчётов, это отношение должно быть увеличено в несколько раз. Учитывая психологические факторы и ухудшение условий жизни вплоть до момента вывода немецких войск, Варваресос объявил оборот в 1/5 от довоенного уровня как стабильный анти-инфляционный базис для восстановления экономики в послевоенный период[27].

Осенью 1944 г. ЭАМ назначило Золотаса на пост соуправляющего центробанком Греции наравне с Варваресом. Последний отказался признать это, подав в отставку, но она не была принята. 11 ноября была выпущена новая драхма достоинством 1/600 £. Прежние драхмы были обращены в новые в отношении 50 млрд : 1. Центральный банк внедрил политику реализации золотых соверенов в целях подкрепить общественное признание новой валюты. Однако принятие этой политики было необратимым явлением. Политическая нестабильность привела к выходу КПГ из ЭАМ и способствовала стремительному росту цен. В июне 1945 года отношение уже достигло 1/2000. В период с мая по октябрь 1945 года Варваресос был призван на пост премьер-министра. Его план заключался в создании в первую очередь сильного правительства, а не восстановления экономики. План предполагал немедленную гуманитарную помощь ООН, выражавшуюся в продуктах и сырьевых материалах, налогообложение военных приобретений и базовое обеспечение населения через администрацию правительства. Однако в сентябре 1945 г. этот план, по сути единственный предложенный, был отвергнут из-за недостатка поддержки как со стороны правых, так и левых. Конечным результатом явилась стабилизация национальной валюты спустя только 7 лет[27].

Югославия 1991—1994

Только за один 1993 год гиперинфляция в Союзной Республике Югославия из-за внутренней нестабильности, распада СФРЮ, гражданских войн с мусульманами в соседней Боснии, католиками-хорватами и последовавших за ними санкциями ООН составила не менее 100 тысяч процентов, увеличив номинал купюр более чем в тысячу раз.

- Динар 1992 года

Новая серия банкнот была введена в 1992 году. Она состояла из бон с номиналами 100, 500, 1000, 5000, 10 000 и 50 000. В 1993 году введены боны 100 000, 500 000, 1 млн, 5 млн, 10 млн, 50 млн, 100 млн, 500 млн, 1 млрд и 10 млрд динаров.

- Динар 1993 года

В этом выпуске были напечатаны банкноты номиналом 5000, 10 000, 50 000, 500 000, 5 млн, 50 млн, 500 млн, 5 млрд, 50 млрд и 500 млрд динаров. Необычная последовательность номиналов связана с гиперинфляцией в Югославии.

- Динар 1994 года

В январе 1994 года была выпущена новая серия банкнот номиналами 10, 100, 1000, 5000, 50 000 и 500 000 и 10 млн динаров. Эти деньги находились в обращении всего несколько недель, прежде чем были заменены новой денежной единицей — новым динаром. Введением нового динара СРЮ в 1994 году инфляцию удалось несколько замедлить, но не остановить.

|

|

|

|

| 500 миллионов динаров. Белград, 1993 | 5 миллиардов динаров. Белград, 1993 | ||

|

|

|

|

| 100 миллионов динаров. Белград, 1993 | Конечный результат гиперинфляции — 500 миллиардов динаров. 1993 | ||

Польша

После Первой мировой войны в Польше наступила гиперинфляция. В казне отсутствовали средства обеспечения выпускаемых государством денег. Польское казначейство издало марки добровольного сбора на закупку драгоценных металлов — золота и серебра. Собранные средства помогли восстановить в стране нормальное денежное обращение.

- 1990—1994:

В 1980-е годы в Польше разразился тяжёлый финансово-экономический кризис. В результате инфляции стоимость злотого резко упала. В 1982 году была выпущена банкнота в 5000 злотых (а также только в 10 и 20 злотых — бумага дешевле и легче металла), в 1987-м — 10 000 злотых, в 1989-м — 20, 50 и 200 тысяч злотых, в 1990-м — 100 и 500 тысяч злотых, в 1991-м — 1 миллион злотых, в 1993-м — 2 миллиона злотых. Все номиналы нового выпуска были одинакового размера (138 х 62 мм).

Качество монет тоже ухудшилось, мелкие номиналы исчезли из обихода. Юбилейные монеты стали выпускать достоинством в 50 злотых, затем 100 злотых, затем 500 злотых. В 1993 году были выпущены юбилейные монеты достоинством в 20 000 и 300 000 злотых.

Номинал злотых был уменьшен в 10 000 раз после деноминации 1995 года.

Мексика

В середине 1970-х были открыты новые нефтегазовые месторождения, в результате чего Мексика стала одной из крупнейших нефтяных держав. Нефтяная промышленность представляла собой самый динамичный сектор экономики и важнейший источник валютных поступлений. В 1981 доходы от нефтяного экспорта составили $14 млрд, или 72 % стоимости всего мексиканского экспорта. В то же время недостающие средства на осуществление широкомасштабных проектов, финансирование нерентабельных государственных предприятий, импорт оборудования и предметов роскоши поступали в страну в виде внешних кредитов. В результате внешний долг Мексики в начале 1980-х приблизился к уровню $90 млрд, а стоимость его ежегодного обслуживания достигла почти $20 млрд. Резкое снижение мировых цен на энергоносители в 1980-е годы превратили Мексику в крупнейшего должника. Произошедшая в стране в 1970-х и 1980-х годах девальвация национальной денежной единицы — песо и стремительно выросшая инфляция (до 3710 % в год) привели к дефолту внешних долгов страны в 1982 году. Долговой кризис вынудил мексиканские власти отказаться от модели государственного капитализма и пойти на экономические реформы, в основе которых лежала приватизация.

Бразилия

Реал или бразильский рейс находился в обращении с 1690 по 1942 годы включительно[29]. В результате инфляции он был обесценен, и правительство Бразилии ввело новую валюту — крузейро. Замена реала (или рейса) на крузейро представляла собой деноминацию. Один крузейро обменивали на 1000 реалов[30].

Очередная деноминация была проведена в 1967 году. В обращение был введён новый крузейро (термин просуществовал до 1970 года, порт. Cruzeiro Novo), равный 1000 «старым». Особенностью данной замены было то, что старые банкноты из обихода не выводились, а циркулировали с соответствующим штампом[31]. С 1970 года были введены банкноты нового образца. Бразильская валюта вновь стала называться крузейро[32].

3 марта 1986 года в Бразилии проведена очередная деноминация с введением новой валюты крузадо: 1 крузадо приравнивался к 1000 крузейро[33]. Несмотря на столь частые замены валют, в 1989 году из-за гиперинфляции было проведено очередное удаление трёх нулей с введением в обращение нового крузадо (порт. Cruzado Novo)[34].

Уже в следующем 1990 году крузадо вновь заменён крузейро в соотношении 1000:1[35]. В 1993 году крузейро вновь были заменены на валюту с названием крузейро реал также в соотношении 1000:1[36]. Новая валюта просуществовала ровно год и в 1994 году была заменена реалом. Бразильский реал в сравнении со своими предшественниками является весьма стабильной валютой и находится в обиходе по сегодняшний день.

Как видно из вышеприведённой таблицы, 52 года (с 1942 по 1994) бразильская валюта находилась в состоянии гиперинфляции. 1 реал 1994 года соответствовал 2,75 секстиллионам реалов 1942 года.

Аргентина

Аргентина прошла через период умеренной гиперинфляции от 1975 года до 1991. В начале 1975 года банкнотой с наибольшим номиналом была 1000 песо. В конце 1976 года банкнотой с наивысшим номиналом была 5000 песо. В начале 1979 года — уже 10 000 песо. К концу 1981 года — 1 000 000 песо. В ходе валютных реформ в 1983 году 1 аргентинское песо обменивалось на 10 000 старых песо. В ходе валютных реформ 1985 года 1 аустрале обменивался на 1000 песо. В ходе валютных реформ 1992 года новый песо обменивался на 10 000 аустрале. В результате: 1 новый песо = 100 000 000 000 (сто миллиардов) песо, имевшихся в хождении до 1983 года. Президент Карлос Менем, бывший «перонист», провёл значительные экономические реформы, распродав предприятия национальной промышленности, открыв экономику для иностранных инвестиций и подняв песо до уровня американского доллара в 1991 году, что уменьшило инфляцию с уровня 5000 % в 1989 году до удивительного 1 % в 1997 году. Хотя данные изменения замедлили инфляцию, они также привели к возрастающей безработице и рецессии.

Жёсткая привязка к дорогой валюте (доллару) сделала аргентинские товары неконкурентоспособными, что в дальнейшем отрицательно сказалось на развитии промышленности[37]. Кроме того, из-за жёсткой привязки Центробанк Аргентины лишил себя возможности реального влияния на ситуацию[37]. За годы президентств Карлоса Менема и Фернандо де ла Руа государственный долг вырос до 132 миллиардов долларов[37], что в дальнейшем привело к значительным затратам по его обслуживанию. Незадолго до дефолта, однако, МВФ отказался предоставлять Аргентине новые кредиты. В связи с этим МВФ и США обвиняют в непоследовательности по отношению к Аргентине, поскольку МВФ долгое время настаивал на проведении жёсткой бюджетной политики и выдавал Аргентине крупные кредиты для покрытия дефицита, но в конце 2001 года изменил свою позицию[38].

Аргентина, которая с 1991 года поддерживала фиксированный курс своего песо, ликвидировала гиперинфляцию и обеспечила значительный приток иностранных инвестиций, являлась тогда любимицей фонда и летом того [2001] года получила дополнительный кредит в $8 млрд. Однако сразу после этого МВФ понял, что Аргентине не помогут никакие дополнительные кредиты. <…> Аргентина немедленно перестала быть любимицей МВФ, и в декабре 2001 года фонд отказался предоставлять ей очередную порцию вышеупомянутого кредита[39]

Называются и другие причины, способствовавшие более тяжёлым последствиям кризиса:

- Несовершенство налоговой системы, которая позволяла уклоняться от уплаты налогов (уклонение от уплаты НДС составляло до 40 %)[38].

- Масштабная коррупция[38].

- Задолженность регионов центральному правительству[38].

- Высокие ежегодные текущие долговые платежи — 5 миллиардов долларов в год[38].

- Мировая рецессия, которая привела к сокращению ВВП и оттоку капиталов[38].

Экономический кризис, длившийся в течение четырёх лет и вызванный неверной экономической и политической стратегией государства, приводит в 2002 г. к дефолту в Аргентине. Аргентинское правительство старалось придерживаться курса «реформ», согласно Вашингтонскому консенсусу[40].

Перу

В 1990-е годы в Перу наблюдалась сильное обесценение национальной валюты инти (введённой в 1985 г.) Перу прошла через наиболее тяжёлый период гиперинфляции с 1988 по 1990 год. В 1985 году была проведена денежная реформа и 1 инти обменивался на 1000 солей. В 1986 году банкнотой наиболее высокого номинала была 1000 инти. Но в сентябре 1988 года, ежемесячные темпы инфляции дошли до 132 %. В августе 1990 года ежемесячные темпы инфляции были уже 397 %. Самый высокий номинал инти (10 000 000) был введён в оборот в 1991 году. В 1991 году была проведена денежная реформа, и 1 новый соль обменивался на 1 000 000 инти. Последствия гиперинфляции: 1 новый соль обменивался на 1 000 000 000 (старых) солей. Инфляция замедлилась в 1991, но прекратить её удалось только с введением новой денежной единицы перуанский соль — в 2001 году.

Чили

Гиперинфляция в Чили возникла во время правления Сальвадора Альенде. Она достигла 500 % в 1973 году[41]. В 1975 году уже Пиночет провёл денежную реформу, в результате которой 1 Чилийское песо обменивали на 1000 старых эскудо.

Правительство Альенде проводило социалистические реформы: были национализированы меднорудные предприятия, принадлежавшие монополиям США, ограничена деятельность национальной промышленной, помещичьей и финансовой олигархии, осуществлялась аграрная реформа, приведшая к фактической ликвидации системы латифундизма. Были приняты меры по улучшению материального положения рабочих и служащих, пенсионного обеспечения, расширению жилищного строительства. Однако вскоре отказ правительства выплатить компенсацию американским горнодобывающим компаниям — собственникам национализированных медных рудников привёл к тому, что эти компании обратились в международные суды, что привело к введению эмбарго на чилийскую медь, арест имущества Чили за рубежом, кредитный бойкот со стороны банков и международных финансовых организаций[42]. Правительство Сальвадора Альенде стало испытывать нехватку средств на осуществление своей программы. Чтобы не допустить сокращения расходов, началась денежная эмиссия, и за счёт выпуска новых денег покрывался бюджетный дефицит. Был введён правительственный контроль над ценами на товары и услуги. Вскоре была создана система государственных закупок и распределения товаров и услуг, через которую к потребителю поступали практически все товары и услуги, что вызывало недовольство предпринимателей. Товары начинали реализовываться нелегально, возник «чёрный рынок», из легальной продажи товары исчезли. Серьёзные экономические трудности усугублялись международным давлением на правительство Альенде и ограничением торговли с Чили.

1971—1973 годах развал деятельности на крупных промышленных предприятиях, вывод капиталов из страны побудили правительство прибегнуть к ускоренной национализации банков и крупных горнодобывающих компаний. Однако это не смогло предотвратить гиперинфляцию, нехватку товаров и продовольствия. На улицах Сантьяго выстраивались очереди за продуктами. Правительство организовало распределительное снабжение горожан. Крестьянам, наделённым землёй в ходе аграрной реформы, назначили квоты на урожай, которые выкупало правительственное агентство по фиксированным ценам. Страну охватили массовые выступления и волна забастовок, в том числе парализовавшая экономику забастовка водителей. Правые группы прибегали к тактике террора. Законодательные инициативы правительства Альенде блокировались парламентским большинством, не принадлежавшим к «Народному единству». 11 сентября 1973 года в Чили армией и корпусом карабинеров был осуществлён государственный переворот. В результате проводимых правительством Пиночета рыночных реформ гиперинфляция прекратилась, однако по итогам 1974 года на пике инфляция составила 746,29 % в год, по итогам 1975 года — 370 % и в 1976 году — 174 %.

Боливия

В Боливии до 1984 самой крупной купюрой были 1000 песо. В 1985 — уже 10 миллионов песо. В результате гиперинфляции 1983—1987 годов цены выросли более чем в миллион раз. В 1987 году произошла денежная реформа национальной валюты — замена песо боливиано на новое боливиано — c деноминацией — понижением курса в один миллион раз. При проведении реформы правительство страны решило использовать большое количество отпечатанных ранее «гиперинфляционных» банкнот со множеством нулей как мелкие разменные деньги, заменяющие монеты. На них ставились надпечатки, понижающие номинал от миллиона до двух миллионов раз.

|

|

|

|

| 5 сентаво (0,05 новых боливиано) 1987 из 100 тыс. старых песо. Понижение номинала в 2 000 000 раз. |

10 боливиано 1987 из 10 млн старых песо. Понижение номинала в миллион раз. | ||

США

Случаи гиперинфляции связаны с финансированием войны за независимость США (1775—1783)[43] и Гражданской войны (1861—1865)[44].

В 1861 г. денежной единицей Конфедеративных Штатов Америки стал собственный доллар Конфедерации. Почти все банковские запасы золота и серебра были собраны в казначействе Конфедерации и в начале войны ушли в Европу на оплату военных поставок. Выпуск бумажных денег от имени Конфедерации находился под управлением властей штатов. Центральное правительство имело право выпускать только монеты, но нехватка драгоценных металлов привела к тому, что монеты почти не выпускались.

Потеря Нового Орлеана в конце апреля 1862 года стала ударом по экономической системе Конфедерации. Главный порт южан оказался в руках врага, и теперь ради положенного ему хлопка инвестор должен был прорвать морскую блокаду, причём дважды — по пути туда и обратно. Это привело к уменьшению потока иностранных займов[45].

Уменьшение внешних займов заставило правительство Конфедерации начать эмиссию необеспеченных бумажных денег. Общая сумма выпуска за время войны составила около 1,7 млрд долларов. К концу войны доллар Конфедерации стоил 1 цент в золотом эквиваленте против 50 центов за доллар северян. Гиперинфляция увеличивалась также за счёт права органов местной власти выпускать свои деньги. Несложные по исполнению банкноты Юга к тому же стали лёгкой добычей фальшивомонетчиков. За годы Гражданской войны цены на Юге поднялись в среднем на 4000 %, а на Севере — всего на 60 %[46].

Сбережения в долларах обесценились на 90 %. Вслед за падением ценности долларов росла стоимость товаров. Доходы казны сократились в несколько раз. Импортно-экспортные пошлины практически не собирались, и единственным источником средств стал выпуск государственных облигаций, которые тоже падали в цене и в конце войны обеспечивались натуральным товаром, преимущественно хлопком.

Турция

Из-за гиперинфляции в Турции, продолжавшейся с 1970-х до 1990-х годов, турецкая лира была серьёзно девальвирована: от 9 лир за доллар США в конце 1960-х, до 1,65 миллиона за доллар США в 2001. С середины 1970-х годов она страдала от хронической инфляции:

- 1933 — 1 доллар США = 2 турецких лиры.

- 1966 — 1 доллар США = 9 турецких лир.

- 1980 — 1 доллар США = 90 турецких лир.

- 1988 — 1 доллар США = 1300 турецких лир.

- 1995 — 1 доллар США = 45 000 турецких лир.

- 2001 — 1 доллар США = 1 650 000 турецких лир.

В конце декабря 2004 турецкий парламент принял закон, который позволил ввести новую лиру. С начала 2005 года, после ряда успешных антиинфляционных мер, принятых Центральным банком Турции, в обращение введена новая турецкая лира, равная 1 000 000 старых.

Израиль

В 1979 году инфляция впервые стала выражаться трёхзначной цифрой, достигнув 111 %. Министр финансов Симха Эрлих был вынужден подать в отставку и на его место был назначен Игаль Горовиц, пытавшийся проводить политику жёсткой бюджетной экономии с целью обуздать инфляцию. Его действия не нашли поддержки правительства, и он покинул пост министра в 1981 году. 22 февраля 1980 года был осуществлён переход к шекелю от фунта.

На смену Горовицу пришёл Йорам Эридор, политика которого была противоположна курсу предшественника — были снижены налоги на импортные товары, увеличены расходы на социальные нужды. Результаты оказались катастрофическими — обесценивание денег перешло в стадию гиперинфляции, достигнув 450 % в 1984 и 500 % за первую половину 1985 года.

В связи с гиперинфляцией израильский шекель обесценился. В сентябре 1984 года к власти пришло правительство национального единства под руководством Шимона Переса, министром финансов стал Ицхак Модаи. К лету 1985-го была принята и начала осуществляться программа экономической стабилизации. Программа преследовала две основные цели: сокращение бюджетного дефицита и борьба с инфляцией. Основными пунктами программы были:

- Радикальное сокращение расходных статей бюджета, в первую очередь всех видов субсидий;

- Уменьшение реальной заработной платы в хозяйстве с целью сократить спрос на внутреннем рынке, повысить конкурентоспособность израильского экспорта и снизить уровень безработицы;

- Значительная девальвация шекеля по отношению к доллару и удержание стабильного обменного курса на новом уровне как можно более длительное время;

- Замораживание цен на ограниченное время.

Для достижения намеченного правительство вынуждено было пойти на ряд жёстких мер. Были введены налоги на недвижимость и автомобили, увеличен налог на добавленную стоимость, повышена плата за обучение в университетах, отменены ряд положений закона об обязательном и бесплатном среднем образовании, снижена зарплата работников госсектора, заморожены некоторые государственные проекты.

Проведению реформы способствовало достижение широкого общественного консенсуса о необходимости остановить инфляцию, а также компромиссы, достигнутые на переговорах с деловыми сектором и профсоюзами. Главной уступкой со стороны правительства стала отмена решения о массовом увольнении госслужащих, профсоюзы со своей стороны согласились на значительное снижение зарплат в общественном секторе.

K концу 1985 года стало ясно, что ближайшие цели программы достигнуты — годовой уровень инфляции составил около 20 %.

После того как израильское правительство сумело обуздать гиперинфляцию, был осуществлён переход к новой валюте, названной новый израильский шекель. Эта валюта имеет хождение с 4 сентября 1985 года до сегодняшнего дня.

Ангола

Ангола пережила тяжёлую инфляцию с 1991 по 1995 годы. В начале 1991 года наивысший номинал составлял 50 000 кванз. К 1994 году он увеличился до 500 000 кванз. Во время денежной реформы 1995 года ввели новую кванзу в соотношении 1:1000. В 1995 году самым высоким номиналом банкнот были 5 000 000 новых кванз. Во время денежной реформы 1999 года одну новую кванзу обменивали уже на 1 000 000 предыдущих кванз. Общее влияние гиперинфляции: 1 новая кванза равнялась 1 000 000 000 кванз до 1991 года.

Заир

Заир прошёл через два периода инфляции между 1989 и 1996 годами. В 1988 году самой крупной банкнотой были 5000 заири. К 1992 году это были уже 5 000 000 заири. В ходе реформы 1993 года 1 новый заири обменяли на 3 000 000 старых. В 1996 году банкнотой самого высокого достоинства был 1 000 000 новых заири. В 1997 году Заир был переименован в Демократическую Республику Конго, а валюта заменена на франк. 1 франк стоил 100 000 новых заири. Общий итог инфляции: один франк 1997 года=300 000 000 000 заири, выпускавшихся до 1989 года.

Зимбабве

После засухи 1992 года и последовавшего голода было введено чрезвычайное положение; программа восстановления, разработанная МВФ, привела только к ещё большему недовольству. Поток беженцев из страны усилился, особенно на фоне продолжающегося преследования ндебеле и прихода к власти в ЮАР АНК. В результате правительство приняло решение ускорить земельную реформу.

До 70 % пригодной для обработки земли в стране находилось в руках белого меньшинства (1 % населения), приобретшего её в основном уже после провозглашения независимости. Великобритания выделяла миллионы фунтов стерлингов на добровольный выкуп этих земель правительством Зимбабве, однако передача их коренному населению шла очень медленно. В результате в 1999 году началось насильственное выселение белых фермеров с передачей их земель чёрным (в основном политическим сторонникам Мугабе), вызвавшее резкую критику со стороны международного сообщества и в первую очередь в Великобритании, введшей против Зимбабве экономические санкции. В 2002 году Содружество наций приостановило членство Зимбабве из-за нарушений прав человека и фальсификации выборов; в 2003 году Мугабе сам объявил о выходе Зимбабве из Содружества.

Перераспределение земли привело к резкому спаду продуктивности в сельском хозяйстве и катастрофическому росту цен и безработицы. Инфляция составляла до 1000 % в месяц, а сама страна, ранее бывшая экспортёром сельскохозяйственной продукции, вынуждена зависеть от гуманитарной помощи. МВФ предсказал (как впоследствии выяснилось, очень оптимистично), что уровень инфляции достигнет 6430 % к концу 2008 года. Инфляция, по официальным оценкам, выросла с 32 % в 1998 году до 7634,8 % в августе 2007[47]. Оценки со стороны экономистов частного сектора превышали официальные оценки инфляции примерно в четыре раза[48]. Посол США в Зимбабве Кристофер Делл сообщил газете «Гардиан», что инфляция может достичь рекордного уровня — 1,5 млн процентов (1 500 000 %) к концу 2007 года. Помимо «чёрного передела» правительство Роберта Мугабе ввело закон, согласно которому иностранные компании в стране должны находиться под контролем чернокожих граждан, что резко сократило приток иностранных инвестиций в государство и больно ударило по экономике Зимбабве[49].

Пытаясь с помощью военной силы контролировать экономику, Роберт Мугабе только ухудшил тяжёлую экономическую ситуацию в стране. Согласно докладу Международной кризисной группы (Брюссель) от 2007 года, до 10 млн чел. из 12 млн населения Зимбабве проживают за чертой бедности[50], а около 3 млн чел. бежали в соседние страны[51]. Из-за нехватки топлива, продовольствия и иностранной валюты две трети трудоспособного населения оказались без работы; безработица достигла 80—85 %[52]. Попытка президента победить гиперинфляцию в стране путём замораживания цен, предпринятая в июне того же года, провалилась. Гиперинфляция в Зимбабве привела к тому, что один американский доллар стал стоить 25 млн зимбабвийских долларов[53].

В 2007 правительство Зимбабве официально временно прекратило публикацию официальных темпов инфляции, что наблюдатели расценили как попытку отвлечь внимание общественности от безудержного роста инфляции, которое стало символом беспрецедентного экономического кризиса страны. В конце 2007 года в Зимбабве был побит новый антирекорд — уровень инфляции составил 100 000 % за год[54]. Инфляция продолжала расти и в январе 2008 года она составила свыше 100 000 % в годовом исчислении. В декабре 2007 года в Зимбабве была введена купюра в 750 тысяч долларов, а в январе 2008 — в 10 миллионов долларов.

В первой половине 2008 правительство Зимбабве ввело в обращение банкноту достоинством в 50 миллионов долларов, в мае — 100 млн и 250 млн, а затем — 5-, 25- и 50-миллиардные[50]. В июле выпущена банкнота номиналом в 100 миллиардов зимбабвийских долларов. На момент введения 50 000 000 долларов Зимбабве стоили около 1 доллара США[55].

1 августа 2008 года в Зимбабве была проведена деноминация: один доллар («третий») соответствует 10 000 000 000 предыдущих («вторых») долларов. («Второй доллар» появился 1 августа 2006 года, когда «первый доллар» был обменян на второй по курсу 1000 к одному). Официальный курс 1 августа 2008 года по отношению к доллару США составил 8,11 за доллар США. Неофициальный — 38,35. Через месяц в начале сентября 2008 «третий доллар» также обесценился в 5 раз (неофициально в 100 раз).

По оценкам института Като, годовой уровень инфляции в Зимбабве на 7 ноября 2008 года составлял 516 квинтиллионов процентов (516 000 000 000 000 000 000 %) — и продолжает расти. Последние официальные данные по инфляции в Зимбабве относятся к июлю 2008 года — 231 млн % (цены удваиваются каждые 17,3 дня)[56]. (По неофициальным — астрономические 89,7 секстиллионов (89,7 · 10 21) процентов). Несмотря на деноминацию, к концу сентября 2008 года 12-месячный рост потребительских цен в стране составил 231 миллион процентов. В ноябре 2008 были представлены купюры достоинством 100 тысяч, 500 тысяч и миллион зимбабвийских долларов. 4 декабря в четверг в ходу появились деньги в Z$100 млн, однако цена буханки хлеба поднялась с Z$2 млн до Z$35 млн, и потому было принято решение о введение в обращение новой купюры — 200 млн «третьих» зимбабвийских долларов[8]. Ежемесячный уровень инфляции достиг приблизительно 13,2 млрд процентов. К концу 2008 года гиперинфляция в Зимбабве превзошла уровень инфляции в Венгрии (рекорд, не побитый в течение 60 лет) в 1946 г. когда она составляла 12,95 квадриллиона процентов в месяц (то есть цены удваивались каждые 15,6 часа). По неофициальным данным (декабрь 2008) — инфляция достигла 6,5 квинкватригинтиллиона % (то есть 6,5⋅10108 %[57]).

Впрочем, гиперинфляция в Зимбабве с трудом поддаётся исчислению. Например, банка пива 7 июля 2008 года в 17:00 по местному времени стоила 100 млрд зимбабвийских долларов, уже через час она стала стоить 150 млрд. 2 февраля 2009 года и третий доллар был деноминирован, по курсу триллион к одному. Несмотря на кажущуюся уникальность ситуации в Зимбабве, по мнению многих экономистов, эта страна отнюдь не уникальна и, находясь на траектории экономического и социально-культурного разложения, только с большой скоростью сближается с большинством африканских стран этого региона, где более или менее аналогичные процессы проходили, хотя и с меньшей скоростью, несколько десятилетий назад.

Разница состоит лишь в сравнительно более позднем захвате власти в стране африканскими политиками авторитарно-социалистического толка. Изгнание белых фермеров, хотя и может быть объяснено как уничтожение последнего пережитка колониализма, в итоге имело эффект пиления ветки, на которой держалась экономика страны. В конце 2007 года глава Резервного банка (ЦБ) Зимбабве Гидеон Гоно (Gideon Gono) хотел отказаться даже приблизительно измерить индекс роста цен, объяснив это отсутствием в продаже даже базовых товаров, из-за чего определить на них цены не представляется возможным. Пустые полки в магазинах — один из признаков вышедшей из под всякого контроля гиперинфляции[58].

12 апреля 2009 года стало известно о запрете оборота доллара Зимбабве. Вместо него жители страны смогут использовать доллары США, фунты стерлингов Соединённого королевства, а также валюты соседних государств, имеющих более стабильную экономику. Банкноты формально оставались законным средством платежа до 30 июня 2009 года. Гоно дал интервью Newsweek, в котором он попытался разъяснить эмиссионную политику своего правительства. «Традиционные экономисты осуждали меня — мол, печатание денег вызывает инфляцию. Я вынужден был печатать деньги из-за жесточайшей нужды, чтобы не дать погибнуть моему народу. Мне пришлось делать из ряда вон выходящие вещи, о которых не пишут в учебниках. Теперь МВФ попросил США — пожалуйста, напечатайте денег. И вот я вижу, что весь мир занялся тем, что запрещали делать мне».

Венесуэла

Результатом экономических и политических потрясений в стране стала гиперинфляция и неоднократная деноминация боливара. «Первоначальный» боливар находился в обращении с 1879 по 2007 год. В 2007 году его заменил сильный боливар. При этом номиналы были сокращены в 1000 раз. В 2018 году на смену пришёл суверенный боливар, при вводе которого цены уменьшили в 100000 раз.

По данным МВФ, за 2018 год уровень инфляции в Венесуэле составил 1 370 000 %[59]. В 2019 году гиперинфляция в Венесуэле достигла 10 000 000 %. Отдельные СМИ выделяют 5 основных причин возникновения кризиса, а именно:

- падение цен на нефть;

- значительный объём социальных дотаций населению;

- значительные расходы, которые были направлены на повышение имиджа власти и государства;

- отсутствие реформ;

- задолженность по кредитам и их значительное количество.

К лету 2019 года экономическая ситуация в Венесуэле несколько улучшилась, на полках магазинов снова стали появляться товары. Это связывают с тем, что правительство перестало требовать соблюдения правил, запрещающих сделки с оплатой в иностранной валюте, убрало контроль за ценами на многие товары. В результате произошла быстрая долларизация экономики[60].

С 1 октября 2021 года введён цифровой боливар, который обменивался на один миллион суверенных боливаров.

Remove ads

Деноминации валют в странах мира

Суммиров вкратце

Перспектива

Увеличение номинала банкнот

Германия, 1923—1924: надпечатки на почтовых марках

Надпечатка номинала, или стоимости марки (англ. surcharge), — надпечатка, изменяющая или подтверждающая номинал почтовой марки. К таким надпечаткам обычно прибегали, когда нужных видов марок не было в наличии, либо в силу задержки с присылкой марок, либо по причине столь быстрого изменения обстоятельств, что не было времени на изготовление или получение соответствующих новых марок, либо просто с целью использования оставшихся марок.

Широко известен пример надпечаток на марках Германии в период гиперинфляции 1921—1923 годов.

Марки номиналом в 10—20 пфеннигов уже не годились для оплаты почтовых сборов (на конверт обычного письма потребовалось бы наклеивать сотни таких марок), поэтому вначале правительство сделало на имеющихся марках надпечатки с номиналами до 10 немецких марок, пока не будут выпущены новые марки, но к 1923 году бесполезными стали даже вновь отпечатанные марки номиналом до 75 тысяч немецких марок, и на них пришлось сделать надпечатки более высоких номиналов — до 2 миллионов немецких марок, а затем, в следующем раунде, — с номиналами до 50 миллиардов, прежде чем произошла реформа финансовой системы.

Никарагуа, 1987—1990

|

|

|

|

| 20 тысяч из 20 никарагуанских кордобас, 1987 | 100 тысяч 1989 из 100 кордобас 1985 | ||

|

|

|

|

| 50 тысяч из 50 никарагуанских кордобас, 1987 | 500 тысяч 1990 из 50 кордобас 1985 | ||

|

|

|

|

| 10 тысяч 1989 из 10 кордобас 1985 | Миллион 1990 из 1000 кордобас 1985 | ||

В Никарагуа в 1980-е годы происходила по сути гражданская война между пришедшими к власти левыми «сандинистами» и проамериканскими «сомосовцами». Сандинисты имели проблему с США, которые, чтобы подорвать влияние СССР в стране, организовали и финансировали партизанскую войну «сомосовцев» по границам республики (также как и в Афганистане), особенно вдоль границы с Сальвадором, где находились американские базы снабжения.

Это способствовало быстрой гиперинфляции, которая в 1988 году достигла 30 тысяч %. В результате на протяжении четырёх лет делались постоянные надпечатки на банкнотах старых годов выпуска, от тысячи до 10 тысяч раз увеличивавшие номинал данных купюр.

|

|

| 500 тысяч из 1000 никарагуанских кордобас, 1987 год | |

Надпечатки выполнялись простой чёрной типографской краской (в одну краску) в 1987—1991 годах на купюрах никарагуанской валюты кордобас образца 1979 и 1985 годов. Данные надпечатки выполнялись зачастую весьма некачественно: или на одной стороне купюры, или криво, или перевёрнутые надпечатки (вверх ногами), или плохо пропечатанный оттиск. Из-за лёгкости подделок были распространены фальшивые надпечатанные деньги.

Приднестровье, 1996 и 1998

Приднестровские рубли 10 000 рублей 1996 и 1998 годов выпуска, 50 000 рублей 1996 года и 100 000 рублей 1996 года печатали, делая надпечатки того же цвета на соответственно купюрах номиналами в один, пять и десять рублей 1994 года выпуска.

Делалось это в связи с тем, что запасы отпечатанных купюр мелкого достоинства образца 1993/94 гг. сразу обесценились, и значительная их часть так и не была выпущена в обращение из-за незначительности номиналов.

- 500 000 рублей 1998, аверс: результат гиперинфляции.

Remove ads

Гиперинфляция в России

Суммиров вкратце

Перспектива

БУРЖУЙ, ПРОЩАЙСЯ

С ПРИЯТНЫМИ ДЕНЬКАМИ —

ДОБЬЁМ ОКОНЧАТЕЛЬНО

ТВЁРДЫМИ ДЕНЬГАМИ

С ПРИЯТНЫМИ ДЕНЬКАМИ —

ДОБЬЁМ ОКОНЧАТЕЛЬНО

ТВЁРДЫМИ ДЕНЬГАМИ

Мы хорошо знакомы с совзнаками,

со всякими лимонами, лимардами всякими.

Как было?

Пала кобыла.

У жёнки поизносились одежонки.

Пришёл на конный

и стал торговаться.

Кони идут миллиардов по двадцать.

Как быть? Пошёл крестьянин совзнаки копить.

Денег накопил — неописуемо!

Хоть сиди на них: целая уйма!

Сложил совзнаки в наибольшую из торб

и пошёл, взваливши торбу на горб.

Пришёл к торговцу: — Коня гони!

Торговец в ответ: — Подорожали кони!

Копил пока — конь вздорожал

миллиардов до сорока.

Гиперинфляция 1918—1924 годов

В связи с эмиссионной политикой совзнаки были подвержены значительному обесцениванию. Советские знаки обесценивались настолько быстро, что неоднократно проводилась их деноминация:

- При выпуске совзнаков образца 1922 года 1 рубль новых денежных знаков приравнивался к 10 000 старых.

- При выпуске совзнаков образца 1923 года 1 рубль новых денежных знаков приравнивался к 100 рублям образца 1922 года или 1 000 000 более старых.

- Один рубль пятаковками 1918 или совзнаками 1919 года в 1924 году стоил во время деноминации одну пятидесятимиллиардную часть одного рубля советскими червонцами, то есть один червонец стоил пятьсот миллиардов рублей 1918 года.

В марте 1918 г. в докладе Совнаркому нарком продовольствия Цюрупа писал:

|

Цюрупа предлагал запасы промтоваров, сельскохозяйственных машин и предметов первой необходимости на сумму 1,162 млн руб. направить в хлебородные регионы. 25 марта 1918 г. СНК утвердил доклад Цюрупы. Продовольственным органам, Наркомпроду и лично Цюрупе были предоставлены чрезвычайные полномочия по снабжению страны хлебом, другими продуктами. Принятый в апреле 1918 года декрет, по которому Наркомпрод был уполномочен приобретать товары широкого потребления, чтобы выдавать их в обмен на крестьянское зерно, не был полностью реализован. Попытки установить нормы питания и твёрдые цены в городах рухнули из-за недостатка продовольствия и неумелого управления. Декрет ВЦИК от 9 мая 1918 года подтверждал государственную монополию хлебной торговли и запрещал частную торговлю хлебом.

А.И. Деникин писал:

«Особая комиссия»… пришла к заключению: «Пять месяцев власти большевиков и земскому делу, и сельскому хозяйству Харьковской губернии обошлись в сотни миллионов рублей и отодвинули культуру на десятки лет назад». Все стороны финансово-экономической жизни были потрясены до основания. В этой области политика большевиков на Украине, усвоив многие черты немецкой (во время оккупации), проявила явную тенденцию наводнить край бесценными бумажными знаками, выкачав из него все ценности — товары, продукты, сырьё. По поводу разрушения торгового аппарата орган 1-го всеукраинского съезда профессиональных союзов, собравшегося 25 марта в Харькове, говорил: «Нищий и разрушающийся город пытается в процессе потребления накопленных благ «перераспределять» их и тешится, стараясь облечь это хищническое потребление в форму национализации и социализации. Производство… разваливается. Крестьянство за «керенки» ничего не даёт…» …Большинство заводов стояло, а рабочие их получали солидную заработную плату от совнархоза, за которую, однако… нельзя было достать хлеба. …[61] Повсюду - нищета и разорение.

Согласно декрету СНК СССР от 7 марта 1924, эмиссия совзнаков была прекращена, а выпущенные банкноты подлежали выкупу по соотношению 1 рубль золотом (казначейскими билетами) за 50 000 рублей совзнаками образца 1923 года. Банкноты более ранних выпусков также обменивались по курсу 1 рубль за 5 000 000 рублей образца 1922 года или 1 рубль за 50 000 000 000 рублей более ранних выпусков. Многие рассчитывали на то, что произойдёт обмен бумажных червонцев на золото, хотя никакого правительственного акта о свободном размене червонцев на золото так и не вышло.

В Дальневосточной республике

Как и в РСФСР, в буферной Дальневосточной Республике (ДВР) большевистское правительство использовало печатный станок для «решения» своих финансовых проблем. Однако бумажные рубли ДВР, которыми правительство рассчитывалось с крестьянами за продовольствие, фураж и т. д. и платило жалование рабочим, вскоре полностью обесценились и в результате этого экономика ДВР значительно пострадала, так как население перешло на чистый бартер.

Отрывок из письма, отправленного К. Серовым 20 декабря 1920 года со станции Бочкарёво во Владивосток Зое Секретаревой

…А сейчас мы были в посёлке (посёлки здесь очень богатые: Завитая, Бочкарёво и др.)… крестьянин предлагает картошки.

— Сколько?

— 6 фунтов.

— Только-то. Да что мы с ней будем делать?!

— 6 фунтов соли.

(Мы ничего не понимаем).

— Я вам даю мешок картошки за 6 фунтов соли.

— А-а-а! (Мы сами с трудом достали полтора фунта соли)….

В мае 1921 года Совмин ДВР принял закон о переходе на металлическое денежное обращение и прекращении выпуска бумажных рублей. Это означало, что населению «разрешалось» расплачиваться царскими монетами, как медными, так и серебряными и золотыми. Экономика ДВР быстро поднялась на ноги, что стало примером для руководства РСФСР, которое вскоре после этого (с 1922 года) решило перевести экономику на рубли, «обеспеченные» золотом — червонцы. В своей книге «Записки премьера ДВР»[63] П. М. Никифоров пишет:

«Это был крутой поворот в экономике ДВР, — во-первых, денежная реформа вызвала усиление товарооборота местных рынков. Крестьянство повезло в города продукты сельского хозяйства, оживились заготовительные операции, у населения оказались значительные запасы золота».

В ЗСФСР

В 1922 году встал вопрос об объединении республик Грузии, Азербайджана и Армении. Верховным органом этого объединения стал Союзный Совет. Один из его декретов предусматривал создание единой денежной системы Закавказья и выпуск единого денежного знака (закдензнака).

Вопреки ожиданиям, объединение денежных систем республик не привело к уменьшению инфляции. Напротив, закдензнаки стали невероятно быстро обесцениваться, особенно в 1924 году. Для обеспечения денежного рынка приходилось увеличивать эмиссию закдензнаков и выпускать в оборот купюры невероятно больших номиналов. Так, в период с 1 января по 20 марта 1924 года были введены в оборот купюры достоинством 25 000 000 рублей, затем — 250 000 000 рублей. И, наконец, в апреле 1924 года были выпущены купюры миллиардного достоинства (в просторечии лимард).

Рост денежной массы закдензнаков по отношению к 10 января 1923 года иллюстрирует таблица.

Как следует из данных таблицы, за 3,5 месяца 1924 года денежная масса в Закавказье выросла во много раз больше, чем за весь 1923 год.

- Миллиард рублей, аверс (1924)

- Миллиард рублей, реверс (1924)

Гиперинфляция 1992—1994 годов

Хроника:

- 1992 — либерализация цен, высокая инфляция

- 1993 — высокая инфляция, денежная реформа

- 1994 — Чёрный вторник (1994) — обвальное падение рубля по отношению к доллару 11.10.1994 г.

- 1994—1997 — падение темпов инфляции

- 1998 — 1000-кратная деноминация рубля, экономический кризис, дефолт, троекратный обвал курса рубля

В плановой экономике СССР применялись фиксированные государственные цены на абсолютное большинство производимых товаров (работ, услуг). В 1986—1988 годах плановая экономика была демонтирована. В конце 1991 года политический кризис привёл к утрате контроля за ростом денежной массы в экономике, а продолжающийся производственный спад — к сокращению объёма товарного предложения. Примерно трёхкратное отношение этих величин (в условиях фиксированных цен) свидетельствовало об угрожающем экономическом неравновесии. Это стало проявляться в нарастающем товарном дефиците, в особенности продовольствия в крупных городах. Для большинства специалистов стало очевидным, что необходим переход экономики страны на рыночные рельсы, который потребует отказа от государственного регулирования в области ценообразования. Предполагалось передать функции ценообразования непосредственно субъектам предпринимательской деятельности, устанавливающим цену под влиянием конкуренции, исходя из существующего спроса и предложения.

В результате распада СССР произошло разрушение многих существовавших производственных цепочек и хозяйственных связей. Это стало серьёзным ударом по экономике России, которая в советское время была сориентирована на производство средств производства. На территории бывших республик СССР оказалось большинство незамерзающих портов, крупные участки бывших союзных трубопроводов, значительное число высокотехнологичных предприятий (в том числе АЭС).

Радикальная либерализация потребительских цен была осуществлена 2 января 1992 года, в результате чего 90 % розничных цен и 80 % оптовых цен были освобождены от государственного регулирования. При этом контроль за уровнем цен на ряд социально значимых потребительских товаров и услуг (хлеб, молоко, общественный транспорт) был оставлен за государством (и на некоторые из них сохраняется до сих пор). Поначалу наценки на такие товары были лимитированы, однако в марте 1992 г. стало возможно отменять эти ограничения, чем воспользовалось большинство регионов. Помимо либерализации цен, начиная с января 1992 г. был осуществлён ряд других важных экономических реформ, в частности, либерализация зарплат, введена свобода розничной торговли и др.

До начала реформ представителями правительства России утверждалось, что либерализация цен приведёт к их умеренному росту — согласованию спроса и предложения. Согласно общепринятой точке зрения, фиксированные цены на потребительские товары были в СССР занижены, что вызывало повышенный спрос, а это, в свою очередь, — нехватку товаров. Предполагалось, что при коррекции цен товарное предложение в новых рыночных ценах будет выше старого примерно в три раза, что обеспечит экономическое равновесие.

Однако в дальнейшем либерализация цен не была согласована с монетарной политикой: с апреля 1992 года Центробанк начал осуществлять масштабную выдачу кредитов сельскому хозяйству, промышленности, бывшим советским республикам и эмиссию для покрытия дефицита бюджета. Это привело к взлёту инфляции осенью, которая по итогам 1992 года составила 2600 % и тем самым ликвидировала все сбережения советского периода.

Сочетание потерь сбережений, экономического спада, задержек с выплатой зарплат в условиях гиперинфляции, резко выросших неравенства в доходах и неравномерного распределения заработков между регионами привело к стремительному падению реальных заработков для значительной части населения и её обнищанию. Доля бедных и очень бедных домашних хозяйств между 1992 и 1995 годами увеличилась с 33,6 % до 45,9 %[64].

По мнению реформаторов, причины высокой инфляции не были связаны с собственно либерализацией цен. В качестве таких причин приводились политическое давление, прежде всего со стороны российского парламента, которое вынуждало проводить эмиссию денег, а также приток рублей, напечатанных в бывших союзных республиках.

Последнее объяснение не вполне точно: возможностью эмиссии наличных рублей в рублёвой зоне обладал исключительно Банк России; ни одна республика СНГ не напечатала у себя ни одного рубля, в Россию поступали безналичные рубли, эмитированные в бывших союзных республиках, а также рубли, оставшиеся в республиках со времен СССР и заменённые там на местные валюты.

Несмотря на принятые законы, по которым вклады в Сбербанке должны быть в конечном счёте индексированы по формальной покупательной способности рубля, это не стало признанием их как внутреннего долга. При этом правительство компенсирует бывшие вклады лишь частично, ссылаясь на вероятные пагубные последствия для финансовой стабильности в стране[65]. Критики экономической политики правительства Гайдара, в том числе среди сторонников либеральных реформ, сравнивают этот процесс с конфискацией сбережений[66].

Кроме того, гиперинфляция привела к слишком резкому падению покупательского спроса, что поначалу только усугубило экономический спад. В 1998 году ВВП на душу населения составлял 61 % от уровня 1991 года[67] — эффект, который стал неожиданностью для самих реформаторов, ожидавших от либерализации цен противоположного результата, однако который в меньшей степени наблюдался и в других странах, где была проведена «шоковая терапия».

В результате гиперинфляции рубль быстро обесценивался, указывать цены в рублях было затруднительно, поэтому широко практиковались расчёты в долларах США. Однако 6 марта 1993 года вышло постановление правительства России «Об усилении валютного и экспортного контроля и о развитии валютного рынка», рекомендовавшее Центробанку запретить «расчёты между резидентами на территории России в иностранной валюте».

Одним из результатов этого постановления стала повсеместная смена ценников со словом «доллар» на «у. е.» (условная единица). В 2006 году Госдума приняла закон, запрещающий государственным чиновникам упоминание о каких бы то ни было условных единицах по отношению к экономическим показателям России. Существует также намерение[когда?] запретить российским предприятиям сферы торговли и услуг объявлять свои цены и тарифы в условных единицах.

Рост цен в России в начале 1990-х годов не все[кто?] экономисты считают именно гиперинфляцией, так как в месяц цены росли менее, чем на 50 %[источник не указан 1121 день].

Remove ads

Гиперинфляция в литературе и искусстве

Гиперинфляция в веймарской Германии описана в романе Ремарка «Чёрный обелиск». В научно-фантастической литературе вопрос искусственно созданной гиперинфляции поднимал А. Н. Толстой в романе «Гиперболоид инженера Гарина».

- Уровень инфляции в мире за 2022 год

- Уровень инфляции в мире за 2019 год

- Уровень инфляции в мире за 2009 год

- Уровень инфляции в мире за 2007 год

Alert (крайне негативное) Warning (негативное) Moderate (приемлемое) Sustainable (образцовое) No Information (нет данных)

Remove ads

См. также

- Инфляция

- Галопирующая инфляция

- Эффект Танци

- Девальвация

- Деноминация

- Максимум цен

- «Чёрный обелиск» (роман Э. М. Ремарка) — события происходят в Германии 1923 года. В стране царит гиперинфляция, цены меняются несколько раз в день.

Примечания